lança un télégramme: "Envoyez de l'argent -

je vais y arriver, je me suis moqué d' eux."

/ V. Vysotsky /

Quiconque entre pour la première fois en bourse en tant qu'investisseur privé pense immédiatement à deux actifs: les actions et la monnaie. Ces outils semblent simples et transparents. Mais si tout était si simple, cet article aurait été écrit par un millionnaire en dollars pour des millionnaires en dollars. La promotion est un instrument insidieux et extrêmement difficile, elle nécessite une approche professionnelle et ne pardonne pas les erreurs. Ce sont loin des cas présentés dans les films passionnants sur les agents de change du 20e siècle - c'est la bourse 2020. Même la première étape doit être très sérieuse.

La source

Articles précédents de la série:

1. Débutants en bourse: conversations honnêtes sur le trading

Clause de non-responsabilité importante

-, , . i.

- — , , . .

- — . . , . .

- , , RUVDS , METATRADER 5 ( ). .

- , . , .

?

Une action est un titre émis par une personne morale. En achetant des actions dans une entreprise, vous devenez son propriétaire de cette part proportionnelle, qui est le nombre d'actions entre vos mains. Les entreprises peuvent détenir de plusieurs pièces à des millions d'actions, selon le statut juridique d'une société par actions, les actions ne peuvent appartenir qu'à des salariés ou à un certain cercle de personnes (CJSC), et peuvent être réparties entre un cercle illimité de personnes (OJSC, ou plus précisément PJSC - société par actions publique )

Aujourd'hui et à l'avenir, nous nous intéresserons aux sociétés qui ont non seulement émis des actions, mais qui ont également procédé à une introduction en bourse - ont fait la première vente publique d'actions d'une société par actions à un nombre illimité de personnes.

Il existe des actions ordinaires et privilégiées. Les actions ordinaires donnent à leur propriétaire le droit de vote. Si vous ou vos proches possédez des actions, alors vous recevez chaque année des enveloppes gonflées avec un tas de papiers proposant de voter sur la vie de l'entreprise, y compris la composition du conseil d'administration (fait intéressant, au moins quelqu'un a renvoyé des papiers avec des coches ?).

Les actions privilégiées ne donnent pas le droit de vote à l'investisseur, mais elles garantissent des dividendes (y compris plus élevés que d'habitude). De plus, en cas de faillite de l'entreprise, ce sont les propriétaires des privés qui seront les premiers à recevoir les paiements. Les actions privilégiées, ainsi que les actions ordinaires, peuvent être disponibles à l'achat en bourse (il vaut la peine de rechercher les marques AO et AP), mais leur présence en bourse n'est pas requise.

Les entreprises émettent des actions pour attirer l'argent des investisseurs. Dès qu'une introduction en bourse (introduction en bourse) a lieu en bourse, la société s'ouvre à l'investissement externe. Et bien sûr, le trading de marché commence autour des actions des entreprises (achats et ventes spéculatifs, etc.), c'est-à-dire que si l'entreprise utilise l'argent des investisseurs, les investisseurs utilisent les actions pour obtenir des revenus spéculatifs (enfin, des revenus de dividendes).

Il semble que tout soit clair: la valeur de l'entreprise a été divisée par le nombre d'actions, le coût d'une action est apparu. Un investisseur achète une part (fournissant ainsi son argent) et attend les dividendes (parts du bénéfice de l'entreprise). Idéalement! Mais tout ce qui entre sur le marché (y compris la bourse) tombe dans le processus spéculatif (la spéculation est un bon mot commercial, ce qui signifie que les titres sont achetés et vendus dans de nombreux cycles afin de réaliser un profit (profit)). Ainsi, le processus spéculatif découle du fait que de nombreux commerçants du marché ont des opinions différentes sur le développement des entreprises, font des prévisions différentes et peuvent également avoir leurs propres objectifs spéculatifs - quelqu'un achète des actions, quelqu'un les vend sur la base d'analyses et d'objectifs. . À la suite de tous les processus de marché, le prix de marché des actions de la société est formé.

Et, aussi surprenant que cela puisse être, le juste prix de marché d'une action est décrit par le graphique le plus simple que nous ayons touché même à l'école ou dans un cours endormi d'économie dans une université - la courbe de l'offre et de la demande: si tout le monde veut acheter une action, le prix augmente, si le stock est vendu, le prix baisse. Au moment où l'acheteur est prêt à acheter au prix du vendeur, le juste prix du moment se produit.

Comment choisir un stock à acheter?

Certainement pas sur le battage médiatique, pas sur les rumeurs, etc. Nous étions censés publier cet article à la mi-mai, mais nous l'avons délibérément refusé, car en mai, il y avait de terribles fluctuations sur le marché boursier et nous avions peur que les nouveaux venus inspirés par la publication se précipitent pour démarrer des courtiers mobiles et dépenser leur argent en chutes de papiers. C'est la voie la plus illogique, irrationnelle et dangereuse d'un investisseur novice.

La vraie histoire de l'auteur. En 2008, j'ai économisé 80 000 roubles et les ai conservés dans une banque. Même alors, moi, diplômé du département financier, rêvais de devenir un magnat de la finance, j'ai donc suivi l'ensemble du marché et échangé des programmes éducatifs contre de l'argent de démonstration. J'ai donc vu comment, dans le contexte de la crise, les actions de Gazprom ont chuté. Inspiré par la perspicacité, j'ai pris congé du bureau juste à l'heure du déjeuner et me suis précipité à la banque pour acheter des actions avec ma seule (!) Épargne. À mon crédit, il y avait 160 personnes à la banque avec les mêmes symptômes - soif d'acheter / vendre un morceau de Gazprom, étouffement, écrasement, évanouissement. Après deux déjeuners, j'ai acheté des actions (j'ai échangé mon argent réel et de longue date pour enregistrer des comptes) et j'étais heureux. Warren Buffett et Jordan Belfort ne se sont jamais sentis ainsi! Exactement jusqu'au moment où le bouillon s'est transformé en citrouille ... Au fait, mon salaire était de 19 700.Intelligent, hein?! Au fait, j'ai toujours ces parts. En tant que monument à mon dolbo ... eh bien, vous avez l'idée.

Ainsi, au début d'août 2008, j'ai acheté 300 actions pour 75 000 roubles (250 chacune, 242 sur l'échange), puis c'était une baisse magnifique d'un sommet de 360 roubles par action. Depuis lors, les actions ont atteint 260 à quelques reprises, et pour le moment, au prix de 193 roubles par action, j'ai 57 900 sur 75 000. Plus 28 800 dividendes pour tout le temps. Total 86 700 roubles. Compte tenu de l'inflation, c'est une consolation.

Si je mets les 80 000 pour cette fois sur un dépôt (le taux moyen sur ces années est d'environ 5,5%), alors aujourd'hui j'aurais près de 137 000 roubles. D'accord, une image vivante de l'erreur d'un débutant.

Faisons une pause et apprenons des leçons importantes pour les débutants à partir de cet exemple du monde réel.

- N'échangez pas sur les émotions et sur la chute - votre expertise n'est certainement pas suffisante pour de tels risques.

- (, ).

- , — . , .

- : , , ..

- -, - . — , , . .

Nous avons donc convenu que personne ne court nulle part et que les 28 actions kopeck ne suffisent pas. Alors que nous allons apprendre à penser à la façon de choisir les actions.

Vous ne devez pas acheter les actions d'une seule entreprise - un portefeuille diversifié avec divers actifs est presque toujours plus sûr et plus rentable que les actions d'une entreprise individuelle. En collectant un ou plusieurs portefeuilles d'actions, vous vous protégez des risques de l'industrie, des risques de réputation des entreprises et des problèmes de pays de chaque émetteur.

Analysez chaque émetteur. Les «blue chips» sont toujours attractifs - les entreprises avec des actions de premier rang avec une liquidité élevée, une croissance stable et une rentabilité.J'ai entendu dire que les blue chips sont appelés tels parce que le gaz brûle en bleu - c'est une version plutôt drôle et un peu triste qui a le droit d'exister en Russie. En fait, le nom des jetons bleus vient du poker, où les jetons bleus sont les plus chers. Le gaz n'y est pour rien.

Ainsi, les actions de premier ordre du portefeuille sont toujours bonnes, mais les mouvements les plus intéressants et les positions les plus rentables, en règle générale, montrent les actions du secteur technologique, du secteur financier, du commerce de détail pas parmi les blue-chips.

Cela ne vaut pas la peine de constituer un portefeuille d'actions au hasard, mais basé sur une stratégie et une analyse.

▍ Méthodes de sélection des stocks

Il existe donc clairement des stratégies pour choisir les actions de votre portefeuille. Il y en a beaucoup , je peux facilement en nommer une dizaine, mais dans le cadre de l'article je préfère révéler les trois plus compréhensibles et utiles au stade initial.

Méthode d'achat d'actions The Foolish Four

Le stupide quatre n'est pas parce qu'il est stupide, mais parce que la stratégie est simple, directe et ne prend pas beaucoup de temps. Deux experts, O'Higgins et John Downs, ont en quelque sorte découvert que si vous investissez dans 10 sociétés de l'indice Dow Jones qui ont des actions avec le revenu le plus élevé (estimé par le montant des dividendes), ou dans les actions de 5 entreprises à revenu élevé, mais avec le faible coût des titres eux-mêmes, vous pouvez obtenir un plus beaucoup plus rapidement que si vous investissez dans l'indice lui-même (oui, c'est aussi un instrument financier, et nous parlerons certainement d'indices et d'autres outils d'investissement intéressants - à se faire extorquer, donc à compléter). Ils ont également remarqué que parmi les actions de ces cinq mêmes, le rendement le plus élevé avait des titres situés dans la liste à la deuxième place. Les découvertes ont été confirmées par de nombreuses observations.

Une stratégie stupide et simple a donc vu le jour.

- Nous regardons les actions des sociétés de l'indice Dow Jones (c'est pour vous à la Bourse de Saint-Pétersbourg ) et choisissons les 10 avec les dividendes les plus élevés (cette information est toujours ouverte).

- Nous sélectionnons parmi eux les cinq actions ayant le prix le plus bas.

- Nous investissons dans des actions du deuxième au cinquième, et 40% de l'argent va à l'entreprise avec la part la moins chère, et les 3 parties restantes, 20% chacune, dans les trois autres.

On pense qu'une telle stratégie rapporte jusqu'à 30% par an, mais en fait, premièrement, c'est le chiffre «plafond» et le revenu réel peut être considérablement inférieur, deuxièmement, cette stratégie n'est pas absolue (tout serait si simple), troisièmement, elle perd de sa pertinence dans le contexte de stratégies plus prometteuses. Cependant, il est intéressant et instructif pour les débutants de travailler avec: il est transparent, évident et simple, sans diversification profonde.

Acheter des actions pour une idée précise

Cette stratégie est plus adaptée aux professionnels sophistiqués qu'aux débutants, mais elle est également compréhensible et si vous connaissez bien un certain secteur ou même avez vos propres idées, alors elle se montre parfaitement. Vous pouvez acheter des actions dans une entreprise, en anticipant le succès d'un événement important: la publication des états financiers, de nouveaux produits, la résolution réussie du problème, etc.

Je vais donner deux exemples frappants des deux dernières années.

Le premier est Apple. Récemment, les stocks de la société, bien qu’ils aient continué à croître selon la tendance, ont fléchi à certaines périodes, notamment dans un contexte de guerres économiques et surtout dans le contexte de la pandémie COVID-19, quand il a fallu fermer des usines en Chine puis prendre des mesures restrictives pour les magasins de détail Ventes. Cependant, le 15 avril 2020, la société, en stricte conformité avec les rumeurs, a présenté au monde une suite à succès de la légende - l'iPhone SE de deuxième génération. C'est un appareil décent, ce qui est bon en soi, mais l'image du frère aîné fera clairement le jeu des ventes. Après cet événement, une légère croissance a commencé, qui est restée plus confiante après des paiements de dividendes dépassant l'année dernière. Il est facile de voir ces événements sur le graphique (D correspond aux dividendes):

Avec Gazprom, la situation était bien plus amusante. Pendant longtemps, il a titubé dans un certain couloir et de l'extérieur, il semblait qu'il ne fallait rien attendre de ces actions, en particulier dans le contexte des événements mondiaux autour de l'industrie du gaz. Cependant, les investisseurs curieux pourraient constater que le 31 mars 2019, les états financiers consolidés intermédiaires résumés ont été publiés, à partir desquels il a été possible d'en savoir plus sur l'augmentation significative des dividendes et les bons résultats de la société. Si vous regardez le rapport sur la période actuelle, il ne provoque plus une telle euphorie. Ainsi, sachant que des rapports de qualité prévisible sortiraient, il était possible d'utiliser les actions du géant dans le portefeuille.

Soit dit en passant, travailler «sur une idée» est particulièrement pertinent pour les titres informatiques, télécoms et technologiques, car ils sont assez prévisibles et des flux parfois délibérés ou accidentels d’informations privilégiées se produisent. Il est seulement important de pouvoir voir les signes et les informations en premier, et non quand ils entrent dans l'actualité de la RBC russe. Par conséquent, apprenez l'anglais et trouvez une collection de sources personnelles d'informations opérationnelles sur vos émetteurs - une compétence très importante pour tout trader.

La méthode d'achat d'actions très sous-évaluées

Une autre méthode professionnelle préférée. Votre tâche: trouver des stocks à un prix inférieur à la valeur de revente. Pour évaluer les stocks, un système de multiplicateurs et de repères est utilisé, dont le plus populaire est le coefficient de Graham.

K graham = (actifs de l'entreprise - dettes de l'entreprise) / nombre d'actions de l'entreprise

Cependant, cette méthode n'est pas applicable à toutes les entreprises: plus de la moitié des sociétés boursières ont des dettes qui dépassent la valeur de leurs actifs (cela ne veut pas dire qu'elles sont en faillite, d'ailleurs). Et si c'est le cas, nous commencerons à rechercher des sociétés dont les actifs dépassent les obligations de la dette. Pour eux, nous calculons le coefficient Graham en utilisant la formule ci-dessus. Nous écrivons les coefficients dans une colonne distincte et le prix actuel par action dans une colonne distincte. Pour l'achat dans votre portefeuille sont des actions appropriées dont le prix ne dépasse pas ⅔ du coefficient de Graham.

Il y a quelques points supplémentaires à considérer.

- Vous n'avez pas besoin de vous précipiter pour acheter de telles actions tout de suite - recherchez d'abord la raison de la baisse de la valeur de l'action et la durée de la chute.

- — , .

- 0,8.

- , , 10% .

- ( ).

- 0,3.

- 10 000 — , , . , , , . , , .

Je vous ai apporté trois stratégies ici - et il semble que les deux premières soient très simples, mais dans tous les cas, je recommande d'effectuer une analyse financière des entreprises. Il est assez simple de s'y plonger: vous pouvez simplement étudier le sujet sur Internet ou (pour moi, l'option idéale) acheter un bon manuel sur l'analyse financière et l'économie d'entreprise. Les formules là-bas sont loin d'être des mathématiques avancées, mais comprendre tous les paramètres de l'information financière vous sera utile (en passant, vous devrez également apprendre à «lire» les états IFRS (International Financial Reporting Standards). Cela, bien sûr, vous en aurez besoin au fil du temps et vous y habituerez assez rapidement.

Un conseil important lors du choix des actions: choisissez des actions d'entreprises que vous comprenez, dont vous comprenez les activités. Ainsi, vous pouvez facilement évaluer l'actualité et ses éventuelles conséquences sur le marché avec lequel vous interagissez vous-même sous une forme ou une autre. Ici, les lecteurs de Habr ont eu de la chance: les actions des sociétés technologiques constituent aujourd'hui un segment intéressant, diversifié, dynamique et prometteur du marché boursier.

Soit dit en passant, vous pouvez acheter des stratégies de forfaits prêts à l'emploi auprès de votre courtier en tenant compte du montant gratuit, de la période d'investissement, du risque acceptable et de la rentabilité attendue. Comme le montre mon expérience, les stratégies de portefeuille toutes faites ont un rendement annuel légèrement supérieur à un dépôt bancaire et «s'envolent» rarement jusqu'à zéro. Mais ce n'est pas votre métier ou votre développement en bourse. C'est juste un moyen d'économiser et d'augmenter légèrement l'argent (rappelez-vous l'inflation et la nécessité de payer 13% d'impôt sur le revenu des particuliers).

▍ Par où commencer l'analyse des stocks?

L'étalon-or sur le marché boursier est l'analyse technique et fondamentale.

L'analyse fondamentale est une analyse des mouvements de stocks basée sur une combinaison de facteurs économiques: comptabilité et reporting financier des sociétés émettrices, événements financiers nationaux, économie internationale, situation de l'industrie, etc. Il s'agit d'un travail sérieux et réfléchi avec des chiffres et des faits, sur la base des résultats et des conclusions dont vous pouvez choisir des actions et faire des affaires (acheter et vendre des actifs).

Analyse techniqueEst une analyse basée sur le mouvement historique du prix de l'actif, présenté sous forme de graphiques. En bref, il procède du paradigme de l'extrapolation du comportement passé du marché à des conditions modernes similaires. L'analyse technique estime que des comportements similaires entraîneront des mouvements de prix similaires.

De plus, l'analyse technique est basée sur la thèse selon laquelle le graphique des prix des actifs prend en compte tout. C'est vrai: toutes les informations nécessaires se reflètent déjà dans la dynamique des prix. Les facteurs objectifs et l'humeur psychologique des traders sont pris en compte (par exemple, vous pouvez maintenant voir comment chaque message concernant la micro-épidémie COVID-19 pessimise fondamentalement le marché).

Parfois, l'analyse technique ressemble à ceci :) Vous

ne pouvez pas choisir un type d'analyse, car l'analyse fondamentale aide un trader à choisir les actifs à acheter et l'analyse technique suggère à quel intervalle de temps il est préférable de conclure une transaction particulière.

Familiarisons-nous un peu avec les interfaces des sites analytiques.

Nous allons sur le site sympa investissant.com (vous pouvez en choisir un autre).

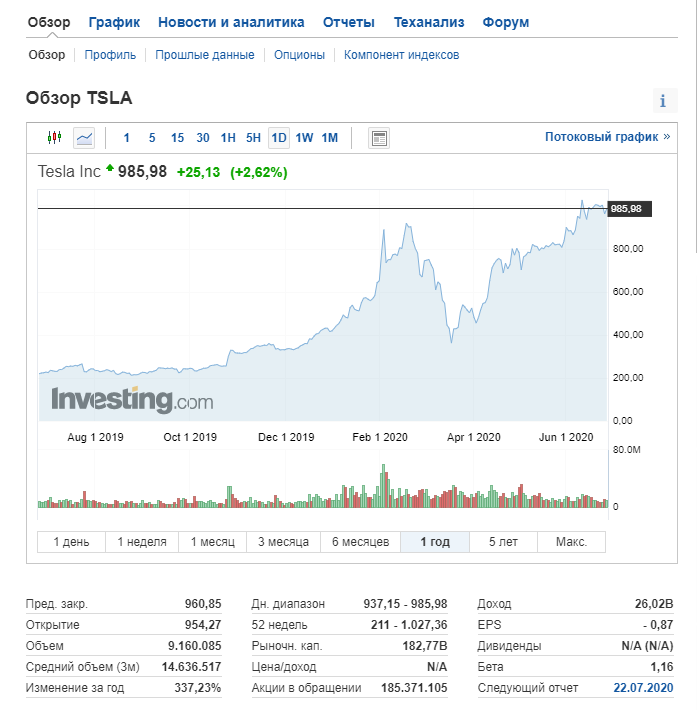

J'en ai marre de parler de Gazprom, regardons les actions Tesla

Vous pouvez voir des onglets avec actualités par émetteur, analyse technique (réelle), forum, etc. Si vous étudiez les données historiques et voyez comment les événements ont affecté la croissance, vous pouvez déjà comprendre s'il vaut la peine de faire affaire avec une entreprise. Par exemple, les remarques de Musk et les accidents de Tesla sur les routes affectent les tendances des cours des actions beaucoup plus significativement que la présentation de Tesla Cybertruck (la réaction des investisseurs a été plutôt limitée).

Voyons maintenant une entreprise russe. Par exemple, Norilsk Nickel... Sur pratiquement tous les graphiques de variation de prix des entreprises russes, ces baisses peuvent être trouvées sans analyse. Tous tombent à l'été-automne 2008. Le marché russe est extrêmement sensible aux crises, à la stagnation et aux ralentissements économiques. Peu de gens occupent leurs postes - tout le monde se glisse avec le marché. Vous pouvez simplement voir à quelle vitesse le volume des échanges dans l'intervalle de crise.

Presque tout devient moins cher. Mais je tiens à vous mettre en garde contre l'achat d'actions pendant de telles périodes - la reprise économique peut être longue et les entreprises peuvent avoir leurs propres problèmes internes en raison de l'effondrement économique. Par souci d'équité, il convient de noter qu'il y a toujours un rebond, mais il n'est ressenti que par les investisseurs sur de gros volumes d'actifs.

Différents types de graphiques constituent la base de l'analyse technique. Un exemple détaillé avec une analyse technique effectuée sans programme ni algorithme peut être consulté ici (très bien mâché, cela n'a aucun sens pour nous d'analyser l'exemple ici de la même manière).

Mais si vous et moi avions soulevé les documents, analysé les indicateurs financiers et de production de l'entreprise, estimé les dividendes, la dynamique des profits et dépenses, etc., nous aurions mené une analyse fondamentale. Il est généralement moins aimé parce qu'il ressemble à la comptabilité.

Si vous souhaitez vous plonger et être un investisseur indépendant ou travailler en tant que trader dans une société de courtage, vous avez besoin des deux types d'analyse: hélas, sans eux, notre intuition ne coûte absolument rien (et entraîne des pertes).

Il y a de telles recommandations pour les actions basées sur l'analyse technique:

Vous pouvez voir exactement la même chose sur Devis et d'autres ressources pour l'analyse de marché. Vous pouvez les écouter, mais il est préférable d'étudier ces recommandations en conjonction avec l'étude des marchés et des entreprises spécifiques - vous comprendrez ainsi dans quelle direction aller dans l'étude des actifs de votre portefeuille (futur portefeuille) et voyez à quel point vos conclusions sont éloignées de celles des experts.

Pour étudier l'analyse financière, je vous recommande les livres suivants:

- Alexey Gerasimenko "Rapports financiers pour les gestionnaires et les spécialistes novices"

- Benjamin Graham "L'investisseur intelligent"

Pour l'analyse technique:

- Jack Schwager «Analyse technique. Cours complet "

- John Murphy "Analyse technique des marchés à terme: théorie et pratique"

▍Comment acheter des actions et commencer à trader avec elles?

Le moyen facile

Vous pouvez acheter des actions de l'émetteur (sous condition, venez à la Sberbank et achetez des actions de la Sberbank). Parlons brièvement de cette méthode, car un tel comportement d'investissement a lieu. Vous vous souvenez de mon histoire avec Gazprom? Eh bien, beaucoup ont ensuite acheté des actions au prix de 111 à 115 roubles et ont simplement conservé - de cette même année 2008 à 2019. Et ils ont gagné un peu, et ce ne sont pas là quelques commerçants, mais de simples retraités, employés de l'Etat et employés de bureau, dans lesquels le souvenir des bons était vivant (j'étais aussi vivant, je n'avais pas assez de cervelle). Bien sûr, ils n'ont pas trop réfléchi à la stratégie, ils ont juste eu de la chance. Mais les professionnels de ces collines escarpées ont gagné un très bon capital ( de vrais physiciens ordinaires qui utilisent QUIK depuis des temps immémoriaux, il y a un résultat - un billet de trois roubles à Saint-Pétersbourg sur une combinaison de travail minutieux avec des actions de Gazprom, de Sberbank et de devises)

Cette méthode présente de nombreux inconvénients, notamment la nécessité de détenir des actions pendant plus de 3 ans afin de bénéficier d'une déduction d'impôt sur le revenu (enfin, ou vous devrez la payer), la faible vitesse de l'opération d'achat et de vente (vous allez simplement à la banque avec vos pieds et passez environ une heure avec cette histoire ), une commission bancaire et même une conversation avec le service de sécurité bancaire si quelque chose leur semble soudain suspect.

Le conseil est simple: si vous souhaitez investir de l'argent comme ça pendant longtemps, recevoir des dividendes et ensuite vendre des actions, il est préférable de le faire via l'IIS (compte d'investissement individuel). Je n'écrirai pas ici ce que c'est et pourquoi c'est pratique et rentable, je vais laisser un lien vers un bon post (spoiler: IIS est une chose).

Chemin des samouraïs

Mais notre chemin consiste à acheter des actions à un courtier (les particuliers ne sont pas autorisés à négocier en bourse). Vous pouvez consulter un courtier personnel et choisir votre portefeuille, ou vous pouvez vous connecter à la plate-forme ou à l'application et commencer à choisir vous-même les outils. Dans tous les cas, vos actions constitueront un ordre au courtier d'effectuer des transactions en votre nom et à vos frais.

Dans le premier article, nous avons déjà expliqué comment choisir un courtier, comment apprendre. Par conséquent, nous procédons au début de la pratique. Vous aurez besoin d'un terminal automatisé pour travailler avec le marché boursier.

Les terminaux de trading (QUIK, Metatrader, etc.) dans le monde moderne sont une chose importante, une véritable plateforme de trading où vous avez la possibilité de mener des analyses techniques, de travailler avec des cotations, d'ouvrir et de fermer des positions, d'écrire vos propres algorithmes (ici Metatrader est particulièrement bon). Habituellement, tous ces terminaux sont lancés à partir du bureau (enfin, ils ressemblent, en passant, à un logiciel de bureau informatif et analytique sévère). Cependant, en 2020, il est préférable d'utiliser des plates-formes hébergées sur VPS pour le trading - c'est une vérité écrite par les nerfs.

RUVDS a des images spéciales avec un logiciel de commerçant (pour les poignées de main) qui vous permettent de faire fonctionner des voitures infernales pour vider le budget de la famille, même sur un serveur (donc, vous vous souvenez que jusqu'au milieu du chemin d'un commerçant professionnel, vous ne pouvez pas trader la panique, dans le négatif et utiliser le dernier argent pour le commerce ou de l'argent mis de côté pour des achats importants?).

Il vaut la peine de s'arrêter ici et de dire que nous avons toutes les raisons de dire que nous sommes les meilleurs VPS pour les commerçants (sans même avoir peur de la loi fédérale "sur la publicité"): 1. nous avons 10 centres de données à travers le monde; 2.Prix raisonnables pour VPS, qui incluent déjà des licences OS Windows (toutes les plates-formes ne fonctionnent que sur celui-ci; 3.Nous avions l'habitude d'échanger des robots nous-mêmes et en savons beaucoup sur tous ces pings, latence, qui sont extrêmement importants pour le trading automatisé, etc. 4. les courtiers nous choisissent (vous pouvez consulter la liste des clients, nous avons promis de ne pas les annoncer - nous ne faisons pas de publicité.)

Alors, d'accord, arrêtons de nous vanter.

- VPS, : , , , . , ( , - — ).

- 24/7 , , , . , , , .

- , VPS , — - ( ), «, , » . , 100 000 , ( , ).

En bref, notez la formule:

robot de trading (plateforme, terminal) + VPS = vitesse, sécurité, disponibilité

Si vous n'avez pas rencontré de terminal de trading (robot), bref, c'est une plateforme spéciale sur laquelle le trader reste en contact avec le courtier, lui donnant des ordres acheter et vendre des actifs à un moment ou à un autre. Dans le terminal, vous pouvez suivre les index, les actualités, effectuer des analyses techniques et fondamentales, surveiller les indicateurs, tester les stratégies (les tests ont lieu sur des données historiques).

Votre stratégie de trading ressemblera dans un premier temps à la copie des étapes d'autres traders, mais progressivement vous aurez votre propre stratégie. L'essentiel est d'observer un certain nombre de règles importantes (et il vaut mieux les retenir toujours).

- : ( ).

- , .

- .

- «» .

- -.

- .

- — ( ).

- , , , . , , .

- «» .

- ! , , — .

La principale raison de la perte d'argent dans le processus de travail avec le marché boursier est un manque de connaissances. Maintenant, j'écris cet article avec un certain sentiment de contrariété, car je comprends que se préparer à travailler avec le marché boursier est presque 2 ans d'université et c'est un processus morne et difficile. Il est beaucoup plus agréable de s'inspirer d'une histoire discrète d'un investisseur expérimenté et de commencer à "choisir" le terminal. Et à juste titre: commencez, mais en même temps, vous devez simplement maîtriser les bases de l'analyse fondamentale et technique, du reporting financier, etc. L'auto-éducation continue est la voie d'un commerçant sérieux. Si vous entrez immédiatement dans le terminal "hey hei, j'en ai 100 000, je parie sur tout", alors il y a un conseil pour vous de la blague "si vous ne pouvez pas voler - ne vous exhibez pas". Ne soyez pas offusqué.

Votre deuxième allié est la patience. Les bonnes affaires nécessitent souvent plusieurs semaines ou mois, et ce temps vaut la peine d'attendre méthodiquement sans arrêter l'analyse ne serait-ce qu'une seconde.

Votre troisième allié est la raison froide et le calcul. Ne tombez pas dans les tendances évidentes et les appels sur les forums des commerçants, soyez fort avec votre esprit. Travailler en bourse est un travail d'analyse et une analyse approfondie d'un grand nombre d'indicateurs, et non un jeu de hasard.

Lorsque vous commencez à travailler avec des actions en particulier avec la bourse en général, rappelez-vous qu'il ne s'agit pas d'un jouet ponctuel ou d'un jeu vidéo. Cette activité devient facilement votre deuxième emploi et prend du temps. Je suis convaincu qu'à notre époque, il est extrêmement utile et nécessaire de s'essayer à l'investissement, de maîtriser les bases du trading, car il s'agit d'un élément important de l'économie et même de la sphère informatique. Mais, en commençant, comparez toujours les risques: peut-être en ajoutant à votre travail principal 2-3 heures de charge de travail ou en prenant un projet parallèle dans votre spécialité principale, vous gagnerez plus facilement et plus.

C'est à vous de décider.

PS: dans la prochaine série, il y aura des obligations, tout y est beaucoup plus simple. Ou pas.