Voici les investissements informatiques annuels moyens de plusieurs des plus grandes banques européennes:

BNP Paribas - 7,1 milliards de dollars

HSBC - 6,0 milliards de dollars

Société Générale - 4,7 milliards de dollars

Deutsche Bank - 4,5 milliards de dollars

UBS - 3,5 milliards de dollars

Barclays - 3,5 milliards de dollars

RBS - 2,9 milliards de dollars

Credit Suisse - 2,9 milliards de dollars

Commerzbank - 1,4 milliard de dollars

Il s'agit du coût de ses propres services informatiques et de l'acquisition de produits tiers. Les quatre premiers dépassent collectivement Google (Alphabet Inc.) avec ses 21,4 milliards de dollars. La

tendance à la numérisation résonne constamment dans l'actualité. Par exemple, à propos de la restructuration interneDeutsche Bank, à la suite de laquelle 975 personnes ont perdu leur emploi habituel de commerçants et de banquiers. Dans le même temps, la moitié des employés de la banque sont engagés dans l'informatique. Ou encore, la banque britannique TSB Bank s'est associée à IBM Services pour déployer la technologie cloud et transformer la première en une véritable entreprise numérique. Le budget du projet est estimé à 120 millions de livres sterling.

Je ne sais pas pour vous, mais pour moi, ce n’est pas seulement 120 millions de livres, mais «120 millions de livres, Karl!».

Cet article traite de ce que veulent les banques européennes en informatique. C'est une bonne nouvelle pour vous et moi (IT Schnick). Je partage des informations sur ce qui se passe actuellement en Europe. Plus précisément, ce que nous avons réussi à déterrer. Il y aura de nombreux liens vers des sources.

J'espère que quelqu'un s'intéressera à ma vision de l'évolution du marché bancaire. Eh bien, sinon, une liste des entreprises mentionnées vous sera utile pour y envoyer une proposition commerciale ou un CV. Vous pouvez également découvrir dans l'article quels domaines de la fintech sont les plus demandés actuellement.

Lorsqu'elles investissent dans les technologies informatiques, les plus grandes banques européennes choisissent les sociétés fintech suivantes: source - CB Insights Les logos fintech dans lesquels une banque particulière investit sont listés au centre du tableau. Pour plus de clarté, ils sont classés par industrie (colonnes):

- blockchain

- l'analyse des données

- finances personnelles

- gestion du capital

- marchés boursiers

- prêt

- paiements électroniques

- technologies réglementaires

Selon le profil d'investissement, on constate que les objectifs des investissements sont le respect des exigences des régulateurs, la digitalisation des services existants et la proposition de nouveaux produits.

Sur la base du tableau, R3 (blockchain) et AcadiaSoft (technologie réglementaire) se portent très bien.

Ainsi, les banques acquièrent la fintech, ce qui en stimule la demande. Il est devenu particulièrement actif cette année. Voyons à quoi il est lié et à quoi il a réussi à mener.

Les raisons du boom de la fintech

1. COVID-19

Je vais commencer par lui. J'espère que le gâteau d'intérêt populaire pour le virus ne s'est pas encore complètement refroidi.

La transition forcée vers le service à distance a modifié à la fois les processus commerciaux des banques et le comportement des clients. 53% de toutes les banques dans le monde ont signalé le lancement de nouvelles solutions numériques en raison de la pandémie. Tout d'abord, les nouveautés ont touché le flux de documents (y compris la signature numérique), les applications et plateformes en ligne (qui ne savent pas, cela peut être considéré comme un super-CMS bancaire), ainsi que les technologies blockchain.

Au cours des six prochains mois, la plupart des Européens utiliseront plus souvent les portefeuilles électroniques que pendant la période d'auto-isolement. Selon Deutsche Bank,d'ici 2025, ce mode de paiement deviendra le deuxième plus populaire après les cartes bancaires. Avec l'abandon des paiements en espèces, 80% des banques centrales du monde développent leur propre monnaie numérique. 40% ont des MVP prêts et 10% jouent déjà avec des projets pilotes.

2. GAFA

Les Big Four - Google, Apple, Facebook et Amazon - entrent également sur le marché européen des services financiers. 2019 a apporté de telles nouvelles de presque toutes les marques. Google a annoncé le lancement de comptes bancaires personnels pour les utilisateurs. Le projet porte le nom de code Cache et est développé en collaboration avec Citigroup.

Apple émet ses propres cartes de crédit , qui seront bientôt disponibles en Europe. Facebook développe la crypto-monnaie . Amazon acquiert des fintechs pour construire son écosystème financier .

Compte tenu de leur énorme audience, de leur accès à de vastes données et de leurs capacités de traitement, ces géants sont tout aussi dangereux pour les banques traditionnelles que attractifs pour l'utilisateur moyen, comme dirait Catherine II.

3. Néobanques

Les néobanques qui n'existent qu'en ligne sont un autre concurrent redoutable qui place la barre haute pour le service. A fin 2019, leur audience en Europe s'élevait à 15,3 millions de personnes. D'ici 2025, sa taille est estimée à 50 à 85 millions de personnes, soit 20% de la population de plus de 14 ans.

Le taux d'attraction des clients par les néobanques est clairement démontré par la startup Zelf . Existant sans application, il fonctionne via des messageries instantanées et vous permet d'émettre une carte uniquement en utilisant votre voix. Au cours du premier mois, le nombre de cartes pré-commandées a dépassé 260 000.

4. Messagers et réseaux sociaux

La possibilité de travailler avec votre banque dans le chat est vraiment demandée. La correspondance en ligne via des plateformes tierces devient un canal d'interaction à part entière avec les clients pour les banques.

43% de l'ensemble de l'audience Internet utilise les réseaux sociaux pour le travail, tandis que 63% trouvent la communication dans les messagers plus pratique et privée par rapport à d'autres types de communication.

48% des utilisateurs contactent les organisations via divers chats en ligne, plutôt que par téléphone. Dans le même temps, 47% de l'audience payante se feront un plaisir d'effectuer un paiement sécurisé dans la messagerie.

5. Exigences réglementaires

La directive PSD2 , introduite par la Commission européenne en 2018-2019, oblige les banques à fournir des services de paiement avec un accès gratuit et sécurisé aux comptes clients. Formellement, cela ne nécessite pas d'API ouverte - mais il est plus facile de le faire sous cette forme. C'est la base de l'Open Banking, un écosystème ouvert où opèrent, outre la banque, un certain nombre de prestataires de services payants.

Dans le même temps, selon les normes Bâle III (norme de réglementation bancaire), les investissements en informatique sont déduits du capital des banques en tant qu'actifs incorporels. Sur le plan humain, la banque ne pourra pas couvrir ses dettes avec l'argent dépensé en informatique. Cela oblige les banques à choisir prudemment la direction du développement technologique.

6. Superappas

Une tendance asiatique qui illustre bien l'avenir de l'open banking. WeChat, Grab, AliPay, Zalo, etc. - des applications qui vous permettent d'effectuer de nombreuses opérations à partir d'un seul écran. Par exemple, discuter avec des amis, réserver un hôtel, appeler un taxi, acheter un billet d'avion, transférer de l'argent, commander de la nourriture, etc. Chaque superapp est capable de devenir la seule application à vie.

Les marques de l'Union européenne n'ont pas encore lancé d'analogues à part entière. Des mesures dans ce sens en Occident sont prises, par exemple, par Google Maps. Grâce à eux, vous pouvez déjà réserver des tables dans les restaurants, commander un taxi et acheter des billets pour les trains américains. Il y a des tendances positives en Russie (voir les applications Yandex, Tinkoff).

Le choix stratégique probable des banques dans un proche avenir est de créer leur propre superapp ou de rejoindre une superapp en développement.

L'utilisation croissante de la technologie est illustrée par les statistiques de la vacance bancaire. Ainsi, la demande de spécialistes en informatique a continué d'augmenter même pendant la pandémie. Certes, seules les statistiques américaines ont été trouvées ici. Mais je suppose que cette tendance s'est également manifestée en Europe.

Par exemple, chez Goldman Sachs, 44% des positions ouvertes concernent l'informatique. source - eFinancialCareers

Les informaticiens au début de leur carrière et lorsqu'ils changent de spécialisation doivent réfléchir sérieusement à la sphère financière. Probablement, les opérations bancaires seront bientôt aussi amusantes que dans le développement de jeux.

Et qu'est-ce qui sort?

Ces facteurs ont créé un nouveau niveau d'attentes des utilisateurs. 60 à 85% des clients des banques de tous âges préfèrent utiliser les services bancaires mobiles et Internet pour les transactions quotidiennes et 10 à 25%, même pour les transactions complexes.

Cependant, avoir une application bancaire ne suffit plus. Les utilisateurs s'attendent à une expérience sans faille avec lui. Ainsi, 40% de l'audience abandonne un produit numérique si le processus d'enregistrement et / ou de mise en route leur semble trop compliqué (ce qui signifie qu'il y aura du travail pour les concepteurs d'interfaces).

Les clients de la banque sont prêts à essayer les services d'autres marques à la recherche du meilleur service. Cela explique l'énorme afflux d'audience dans les néobanques. Par exemple, au britannique Monzo55 000 personnes se connectent chaque semaine, Revolut estime un afflux de 600 000 par mois, l'allemand N26 couvrait 25 pays et atteignait une clientèle totale de 5 millions de personnes. Étant donné que tous les utilisateurs ne ferment pas leurs comptes dans leurs anciennes banques en même temps, le chiffre d'affaires spectaculaire est facile à sous-estimer.

Les nouvelles priorités des utilisateurs comprennent également :

- la possibilité de magasiner entièrement en ligne

- comprendre et partager les valeurs de la marque

- confiance dans la sécurité des données personnelles

- utiliser les données comme monnaie (par exemple, en échange de bonus)

- accès 24 heures sur 24 aux services.

En même temps, selon la Deloitte, les applications actuelles des banques ne répondent pas aux besoins « numériques » des clients. Le processus d'entrée dans l'application est mal implémenté (les gens sont insatisfaits dans 41% des cas), l'intégration avec des services externes (33%), et en général, les gens veulent plus de fonctionnalités des applications bancaires.

Il est à noter que la liste des applications bancaires les plus utilisées ne coïncide pas avec la liste des plus grandes banques européennes: source - Statista

- Barclays Mobile Banking (Royaume-Uni) - 7 millions de personnes par mois

- CaixaBank (Espagne) - 6 millions de personnes par mois

- MaBanque (Crédit Agricole) (France) - 5 millions de personnes par mois

- Sparkasse (Allemagne) - 2 millions de personnes par mois

- Intesa Sanpaolo Mobile (Espagne) - 2 millions de personnes par mois

Trafic modeste par rapport aux startups technologiques. Tout indique que les dirigeants de la banque traditionnelle n'ont pas encore maîtrisé la nouvelle réalité.

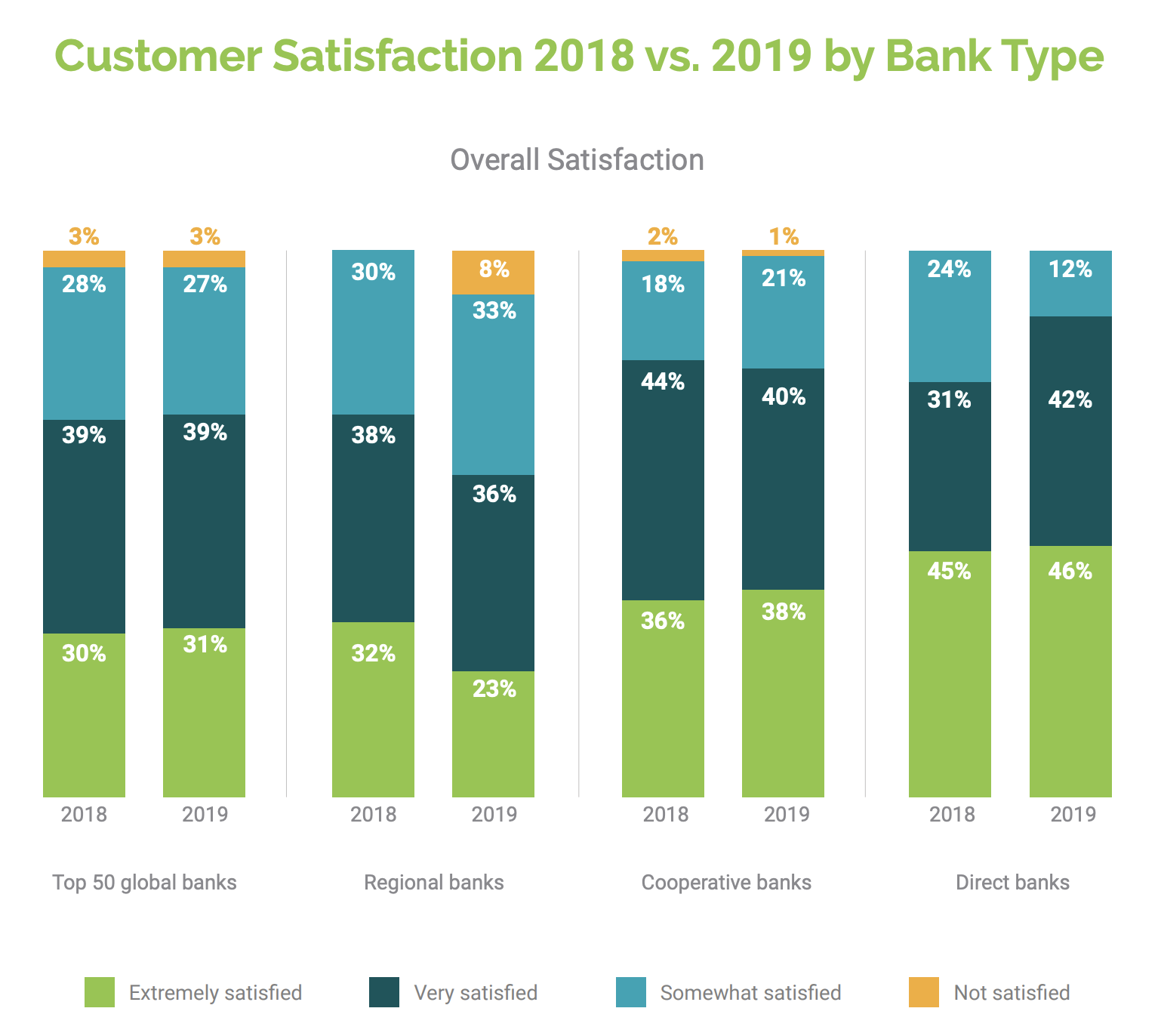

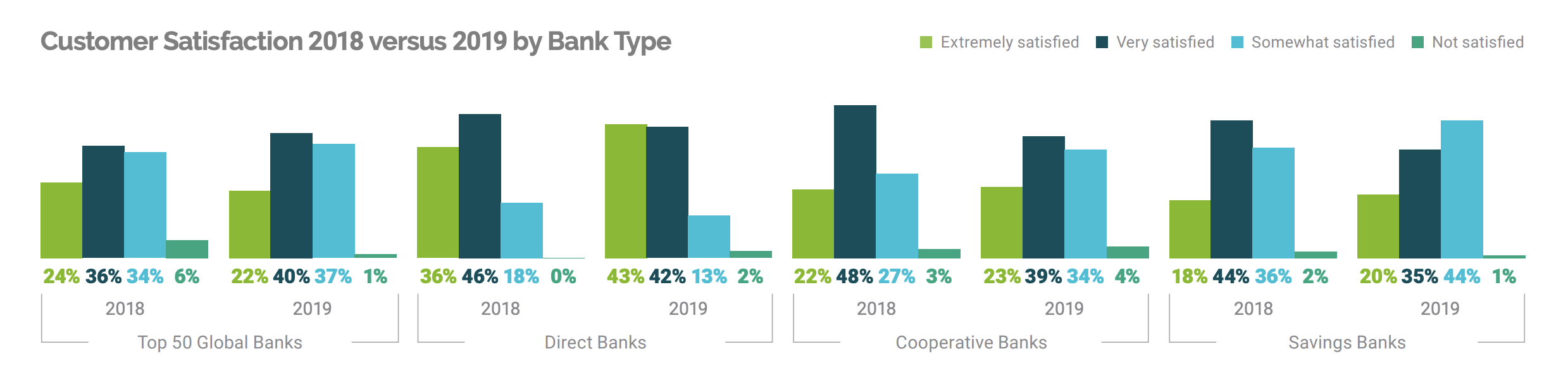

En termes de satisfaction globale à l'égard des banques, l'image est la suivante:

Royaume-Uni: Source - Fidelity National Information Services, Inc. Allemagne: Source - Fidelity National Information Services, Inc. Il est évident que les banques sans succursales (banques directes sur les graphiques), qui incluent des banques entièrement numériques, sont beaucoup plus aimées par leurs clients. Il est peu probable que les banques traditionnelles apprécient cet écart. Au fait, bonne nouvelle pour les techniciens russes: moins de 60%

Les vacances européennes peuvent être pourvues par des résidents. Compte tenu de la popularité du travail à distance, qui ne cesse de croître depuis le printemps, nos compatriotes ont toutes les chances de postuler pour une place dans des néobanques prometteuses.

Mais pour les banques traditionnelles, la nouvelle est plutôt triste: pour fidéliser et élargir leur clientèle, elles devront encore changer.

Cette ligne marque la fin de l'article. Ils ont

écrit pour vous: Denis Elianovsky , Stanislav Lushin. Merci à Stanislav pour l'excellent travail accompli dans la collecte de statistiques. Et aussi à Elena Efimova pour la photo dans l'en-tête, Tatyana Kitaeva pour le montage.